Сегодня исполнилось 53 года с начала работы первого банкомата. К этой знаменательной дате — несколько любопытных фактов о платёжных пластиковых картах, про которые не знают ни сотрудники банков, ни держатели карт.

Кто придумал платёжную карту?

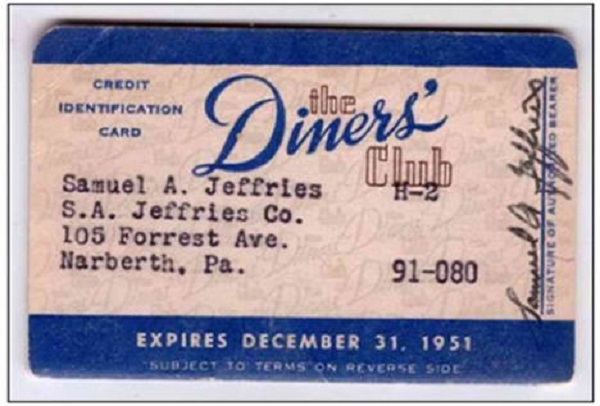

Первым производство платёжных карт освоил не банк, а американская сеть Diners Club, которая в конце сороковых годов искала замену неудобным чековым книжкам. С 1950 года клиенты стали получать в банке перфокарты (картонки с дырочками, где зашифровывалась информация о состоянии текущего счета). Они предъявлялись в отелях, ресторанах и других заведениях, входивших в Diners Club. Кассиры сдавали клиентские карты в банк, где со счёта списывалась плата за обед или проживание.

Участниками сообщества Diners Club были люди зажиточные. Сам факт предъявления престижной карточки характеризовал её владельца с лучшей стороны. Новинку ожидаемо не обошли вниманием мошенники. Если раньше они подделывали чеки, то теперь стали подделывать карты.

Первым банком, выпустившим универсальную расчётную карту для своих клиентов, стал небольшой нью-йоркский Long Island Bank. Это случилось в 1951 году. Впоследствии малыша поглотили прожорливые акулы Уолл-стрита, однако в истории финансов Лонг Айленд Бэнк навсегда остался пионером «карточного цеха».

В том же году аналогичные, но усовершенствованные продукты выпустили «Франклин Нэшнл Банк» в Нью-Йорке и компания «Файндерс Сервис» в Лондоне. По функционалу эти изделия уже мало чем отличались от современных, кроме материала и практически нулевой степени защиты.

Магазин или ресторан не мог провести проверку остатка и списание онлайн, оставалось лишь полагаться на порядочность держателя. Впрочем, карт было ещё так мало, что найти хитреца в случае злоупотребления особого труда не составляло, если только он не пускался в бега. Человек со стороны заказать карту в банке не мог, как и для получения продукта Diners Club, требовались солидный остаток на счету и безупречная кредитная история.

Снять наличные с первых карт можно было лишь в отделениях банка-эмитента, чуть позже – в банках-партнёрах.

Первый банкомат

Революционным для карточного дела стал 1967 год, когда банк Barclay’s установил в Лондоне первый в мире банкомат – автоматическую машину по выдаче наличных денег предъявителю пластиковой карточки. Возник вопрос по безопасной идентификации держателя – как сделать, чтобы снять деньги мог только он. Так появился PIN (personal identification number) – секретное число, которое банк сообщает владельцу карты при её выпуске. Характерно, что сотрудники банка пин-коды обычно не знают, а сейчас его может изменить и сам держатель карты.

Изобретатель PIN-кода Джеймс Гудфеллоу (James Goodfellow, буквально «добрый парень», он родился в 1937 году и здравствует по сей день) изначально предполагал сделать шестизначный пин для банковских карт.

Однако жена доброго парня искренне возмутилась, заявив, что столь длинную череду цифр она никогда не запомнит. Джеймс пошёл навстречу своей ненаглядной и оставил в пароле четыре цифры. Однако в некоторых платёжных системах используются и более сложные пины (до 12 символов).

Почему нужна замена карт

Даже изделия из полимерных материалов требуют периодического перевыпуска. С корпусом карточки ничего не делается, а вот магнитная полоска или микрочип с информацией неизбежно приходят в негодность ввиду истирания и размагничивания. Также стираются изображения, символы и защитные логотипы, нанесённые на пластик или на тонкую виниловую плёнку, которой оклеены изделия. Карта становится визуально нечитаемой, что ограничивает её использование или вовсе делает его невозможным.

Время службы стандартной пластиковой карты – 3-5 лет, именно пятилетка – максимальный срок действия пластика, который эмитируют банки. Дедлайн (expiration date) обязательно указан на лицевой стороне, его, как правило, необходимо вводить в форме заказа при оплате товаров через интернет.

Номер карты – о чём он рассказывает

Уже в 50-х годах сложилась практика присвоения 16-значных номеров банковским картам, которые запечатываются на пластик четырьмя блоками по четыре цифры. Алгоритм проверки сочетаемости цифр разработал в 1954 году инженер IBM Ханс Питер Лун (Hans Peter Luhn).

Сегодня первая цифра обозначает принадлежность карточки к платёжной системе (2 – Мир, 3 – American Express, 3.5 или 6 – Maestro, 4 – Visa, 5 – Master Card, 6 – японская JCB, 7 — китайская Union Pay). Цифры со второй по шестую идентифицируют банк-эмитент, с 7-ой по 15-ю служат уникальным идентификатором текущего счёта клиента. Последняя, 16-я цифра — проверочный ключ, связанный сложной формулой с остальными цифрами. Ошибка даже в одном знаке делает транзакции невозможными, как говорят банкиры, номер «не ключуется».

Локальные карточные системы предполагают иное количество цифр в номере, нанесённом на лицевую сторону пластика. Так, постепенно выходящие из обихода продукты Сберкарт, имеют в номере 18 знаков. Сейчас перевыпустить или заказать карту Сбербанка Cirrus Maestro уже нельзя, в скором времени истекут сроки действия тех экземпляров, что находятся на руках.

27 июня 2020

27 июня 2020  mb59

mb59

Рубрика:

Рубрика:

А я смортю, американци в принципе любители всяких там тайных и не очень сообщест))) Карта это конечно круто, но на сегодняшний день, пластиковой практически не пользуюсь. Деньги предпочитаю снимать по QR коду, в магазине — безконтактная оплата. Такие то дела)

А я сказала бы спасибо жене доброго парня за четырёхзначный пин-код. Шестизначный я бы тоже не запомнила, пришлось бы где-то записывать, потом искать и вообще делать лишние телодвижения. Так что, оказывается, благодаря женщине с не очень хорошей памятью, пользоваться картами стало проще всему человечеству.

Спасибо этому доброму человеку,что так облегчил нам жизнь) всегда предпочитаю карту- наличным..

Сразу вспомнился фильм «Поймай меня если сможешь»)))